財産を次の世代へ引き継ぐ方法として、相続の他に『生前贈与』があります。

生前に贈与することで相続時の資産を減らすことができるため、相続時の負担を軽減できる可能性があります。

今回のコラムでは、『生前贈与』について株式会社ブルクアセットのファイナンシャルプランナーが分かりやすく解説します!

税金の負担を軽減するには・・・

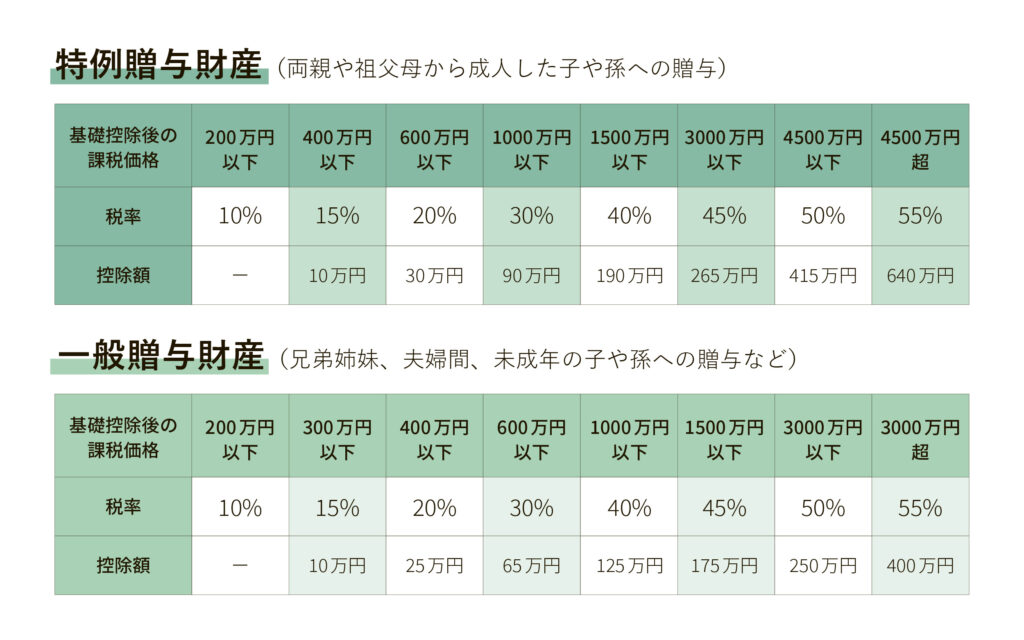

贈与にも税金がかかりますが、年間110万円まで基礎控除(それ以上の場合、累進課税となります。)

- 毎年基礎控除内での贈与

- 相続税の税率よりも贈与税の税率が低い税率である金額を毎年贈与・・・暦年贈与と呼びます

◆贈与税の計算方法

その年の1月1日から12月31日までの1年間に贈与によりもらった財産の価額を合計します。

その合計額から基礎控除額110万円を差し引きます。

その残りの金額に税率を乗じて税額を計算します。

(例)贈与財産の価額が500万円の場合

500万円-110万円=390万円

贈与税の計算:390万円×20%-25万円=53万円

暦年贈与の注意点

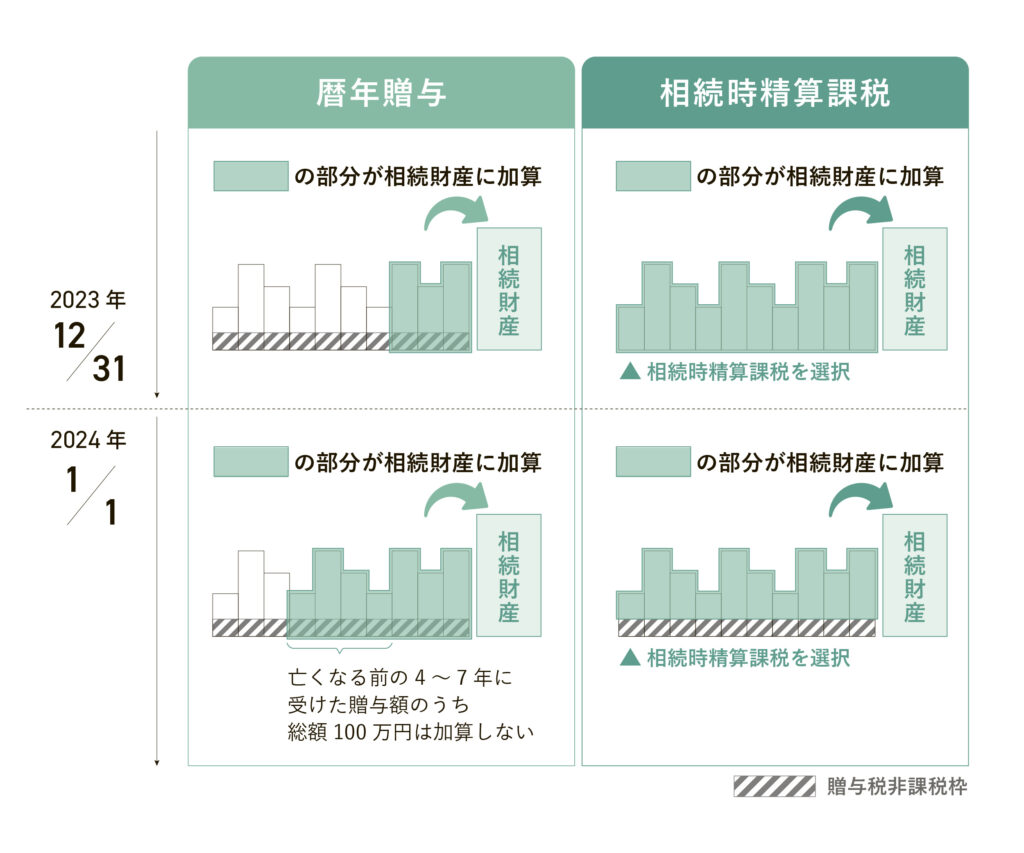

相続人が贈与を受けた場合、贈与者が亡くなった時に、相続開始前の一定年数の贈与額を、贈与者の相続財産に加算します。

これを生前贈与加算と呼びます。

2023年まで:亡くなる前の3年以内に贈与を受けた額が生前贈与加算

2024年から長期間に!:亡くなる前の7年以内に贈与を受けた額

今回延びた亡くなる前4~7年以内の贈与は、生前贈与財産-100万円

相続時精算課税制度

原則として60歳以上の父母または祖父母等から、18歳以上の子または孫などに対し、財産を贈与した場合に選択できる制度

相続時精算課税制度で贈与を受けた場合、申告期限以内に申請をすれば、合計金額2,500万円まで贈与税が発生しません。

しかし贈与者が亡くなり相続が発生した際に、この相続時精算課税制度を活用して生前贈与を受けた金額が相続財産に合算され相続税が計算されてしまいます。

2023年まで:2,500万円までの資産を贈与税負担なく一度に贈与可能

ただし暦年贈与にある年間110万円の基礎控除枠が使えない

2024年から相続時精算課税制度も変わります!

2024年1月からは相続時精算課税制度を選択した場合、暦年贈与と同じように110万円の基礎控除枠が使えるようになります。

さらに暦年贈与と違い、基礎控除枠の110万円は生前贈与加算の対象外となるため、贈与後7年以内に亡くなってしまっても相続財産として加算されることがないのです。

相続時精算課税と暦年贈与のルールが大きく変わった2024年、ご自身の財産を将来どうするのかを考えてみてはいかがでしょうか?

家計やお金に関する悩みや不安は、お金のプロであるファイナンシャルプランナーに相談するのが最適です。

相談は何度でも無料です。