みなさん、所得税ってどのように決まるのかご存知でしょうか?

今回のコラムでは所得税算出のしくみと所得控除ついて株式会社ブルクアセットのファイナンシャルプランナーが分かりやすく解説します!

所得税ってどのように決まるの?

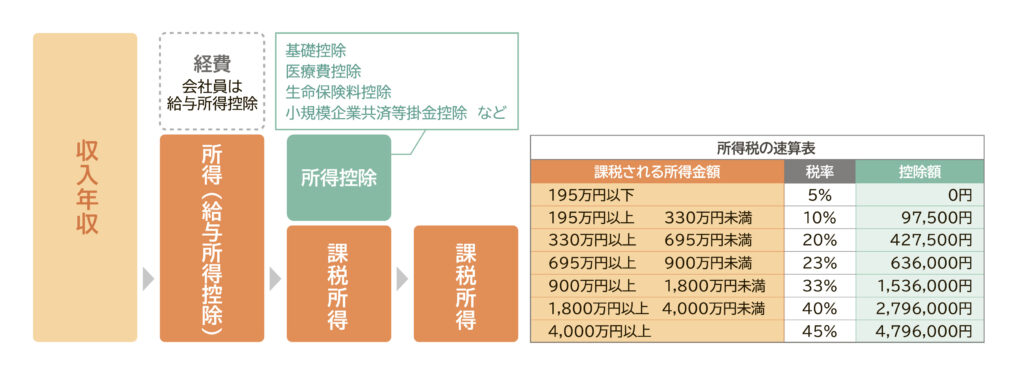

所得税を計算する際には、所得から差し引くことができる「所得控除」があります。

1年間の収入の合計額から、必要経費を差し引いて所得金額を求めます。※給与所得者は、給与収入-給与所得控除額

所得金額から「所得控除」を差し引くと、課税所得が算出されます。

課税所得をもとに所得税を計算します。

課税所得×税率-控除額=所得税

課税所得が下がると税金は安くなります!

税金の負担を減らすための「所得控除」を活用し、課税所得を減らしましょう!

『14種類の所得控除をご紹介します』

① 基礎控除・・・一律で48万円(納税者本人の合計所得金額が2,400円以下の場合)

② 配偶者控除・・・納税者本人の所得に応じて最大38万円(70歳以上では最大48万円)

③ 扶養控除・・・一定金額以下の収入の扶養家族がいる場合、控除適用。

④ 障害者控除・・・納税者自身または家族が障害者と認定を受けている場合、控除適用。

⑤ ひとり親控除・・・シングルマザー(ファザー)に一律35万(合計所得金額が500万円以下)

⑥ 寡婦控除・・・納税者自身が寡婦であるときは、一定の金額の所得控除適用。

⑦ 勤労学生控除・・・勤労学生である場合、一律27万円(合計所得金額が75万円以下)

⑧ 社会保険料控除・・・厚生年金保険料や国民年金保険料など支払った場合(配偶者や扶養親族分も含む)、控除適用。

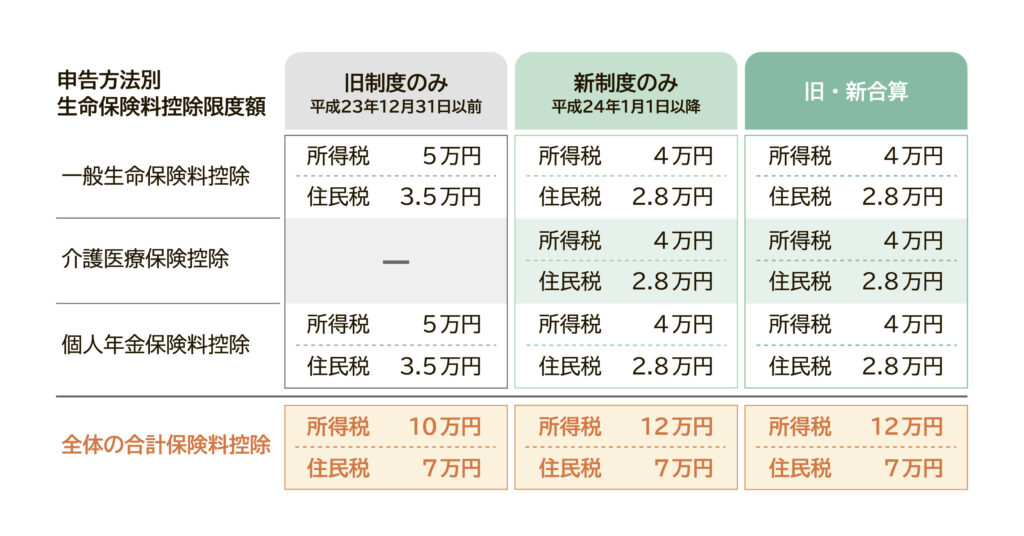

⑨ 生命保険料控除・・・生命保険料、介護医療保険料、個人年金保険料を支払った場合、控除適用。

⑩ 地震保険料控除・・・地震保険料を支払った場合、所得税最大50万円、住民税最大25万円控除。

⑪ 小規模企業共済等掛金控除・・・確定拠出年金の掛金を支払った場合、控除適用。

⑫ 医療費控除・・・一定金額を超える医療費を支払った場合、控除適用。

⑬ 雑損控除・・・災害や盗難などで資産に損失が生じた場合、控除適用。

⑭ 寄付金控除・・・ふるさと納税など国や地方公共団体などに寄付金を支払った場合、控除適用。

使いやすい控除を3つ詳しくご説明します

◆生命保険料控除

生命保険料、介護医療保険料、個人年金保険料を支払った場合に受けられる制度です。

・個人事業主→ 確定申告で申告 ・給与所得者→ 勤務先で年末調整をする際に申告

◆小規模企業共済等掛金控除

納税者が小規模企業共済法に規定された共済契約に基づく掛金等を支払った場合には、その支払った金額について所得控除が受けられます。

・企業型確定拠出年金・・・企業が従業員のために導入 事業主及び個人が拠出

・iDeCo・個人型確定拠出年金・・・自分で掛金を積立、運用益を得る制度 加入者自身が拠出

◆医療費控除

1月1日から12月31日まで1年間に支払った医療費が一定額以上の場合、確定申告で所得税や住民税の負担を軽減できる制度です。

実際に支払った医療費の合計額 - 保険金などで補填される金額 - 10万円 (最高200万円)

※年間所得金額が200万円以下の人は、所得金額等の5%

ポイント

自己や自己と生計を一にする配偶者やその他の親族のために支払った医療費が対象。扶養家族のために支払った医療費も対象となります。

以下のような費用が対象となります!

- 病院での診療費/治療費/入院費

- 健康診断または人間ドックの費用(健康診断等の結果、異常が見つかり治療を受けることになった場合)

- 療養に必要な差額ベッド代

- 医師の処方箋をもとに購入した医薬品の費用

- 治療に必要な松葉杖など、医療器具の購入費用

- 通院に必要な交通費

- 歯の治療費(保険適用外の費用を含む)

- 子供の歯列矯正費用

- 治療のためのリハビリ/マッサージ費用

- 妊娠中の定期健診や検査費用、産前産後の入院費

- 介護保険の対象となる介護費用

~セルフメディケーション制度~

対象となる医薬品購入費12,000円を超えた医薬品購入費分を控除(上限88,000円まで)

今回は所得控除について詳しく解説しました。

家計やお金に関する悩みや不安は、お金のプロであるファイナンシャルプランナーに相談するのが最適です。

相談は何度でも無料です。